Ιταλικές και ευρωπαϊκές τράπεζες: μια νέα κρίση ante portas.

Εντελώς «παράδοξα» -αλλά μόνο αν το δει κανείς εντελώς επιφανειακά- το πρώτο απτό δείγμα των συνεπειών του Brexit ήταν η κρίση των ιταλικών τραπεζών! Αυτό το «αξιοπερίεργο», που φαίνεται να επιβεβαιώνει τις θεωρίες του χάους (η… πεταλούδα του Brexit προκαλεί καταιγίδα στις ιταλικές τράπεζες), έχει στην πραγματικότητα μια απλή εξήγηση: το νεοφιλελεύθερο δόγμα ότι η οικονομία όχι μόνο έχει «χειραφετηθεί» από την πολιτική αλλά την έχει κιόλας υποτάξει («It’s the economy stupid») αποδείχτηκε μια μεγαλοπρεπής μπαρούφα που έχει γελοιοποιηθεί στη διάρκεια της κρίσης.

Η πολιτική ήταν και παραμένει στο τιμόνι, ο δε νεοφιλελευθερισμός είναι η πολιτική άποψη και πρακτική που προστατεύει και κανοναρχεί όχι την υποταγή της πολιτικής στην οικονομία, αλλά την υποταγή της οικονομικής πολιτικής, επομένως και της κοινωνίας, στα ιδιωτικά συμφέροντα. Η «χειραφέτηση» της οικονομίας από την πολιτική είναι η πολιτική άποψη που θέλει να προσδώσει στις νεοφιλελεύθερες πολιτικές μονοπωλιακό και «συνταγματικό» χαρακτήρα.

Ποιος εγγυάται πολιτικά για τις «φούσκες»;

Το γεγονός αυτό δεν είναι μόνο εκδήλωση πολιτικού αυταρχισμού, αλλά και εσώτερη και αδήριτη ανάγκη του συστήματος στην εποχή της ραγδαίας χρηματιστικοποίησής του. Οι τεραστίων διαστάσεων και έξω από κάθε έννοια οικονομικού ορθολογισμού χρηματο-οικονομικές «φούσκες» έπαψαν προ πολλού να έχουν οποιαδήποτε στήριξη στα θεμελιώδη οικονομικά μεγέθη: όταν οι επενδύσεις σε παράγωγα χρηματο-οικονομικά προϊόντα έχουν ύψος περισσότερο από 10 φορές το παγκόσμιο ΑΕΠ, πάει να πει ότι ο καπιταλισμός έχει ανοίξει πλέον την πόρτα του τρελάδικου. Οι οικονομικοί μηχανισμοί που έχουν ενεργοποιηθεί για να αποτραπεί μια καταστροφική έκρηξη αυτής της φούσκας είναι τεράστιοι. Η UBS αποκάλυψε πρόσφατα ότι το παράδοξο της ανόδου των χρηματιστηρίων σε υψηλά επίπεδα ύστερα από τον πρώτο πανικό μετά το Brexit, οφείλεται σε μια μεγάλη «συνωμοσία» των μεγάλων κεντρικών τραπεζών, που «έσπρωξαν» τεράστια ποσά για να αποτρέψουν ένα καταστροφικό ντόμινο στις αγορές.

Όμως η τεράστια ρευστότητα που «εξαπέλυσαν» και εξακολουθούν να εξαπολύουν οι κεντρικές τράπεζες για να γλιτώσει το σύστημα από μια νέα κρίση, ακόμη πιο καταστροφική από αυτή τη 2008, δεν μπορεί να κάνει θαύματα. Σε τελική ανάλυση, ο μεγάλος εγγυητής για να μη σκάσουν οι φούσκες, είναι η πολιτική, είναι η εγγύηση που παρέχουν οι πολιτικές εξουσίες των μεγάλων ιμπεριαλιστικών κέντρων ότι συνεχίζουν να έχουν τον έλεγχο και την ικανότητα να διαχειρίζονται με ασφάλεια αυτό το οριακό «τρενάκι του τρόμου». Όσο εξακολουθούν να είναι «αξιόπιστες» οι πολιτικές εγγυήσεις, έχει καλώς - κλοτσάμε το τενεκεδάκι της κρίσης λίγο παρακάτω. Όταν η αξιοπιστία τους μειώνεται, αρχίζει η «νευρικότητα» στις αγορές, όλα τα προβλήματα που είχαν σπρωχθεί κάτω από το χαλί βγαίνουν σε πρώτο πλάνο και το φάντασμα μιας νέας κρίσης επανεμφανίζεται.

Brexit και κρίση τραπεζών

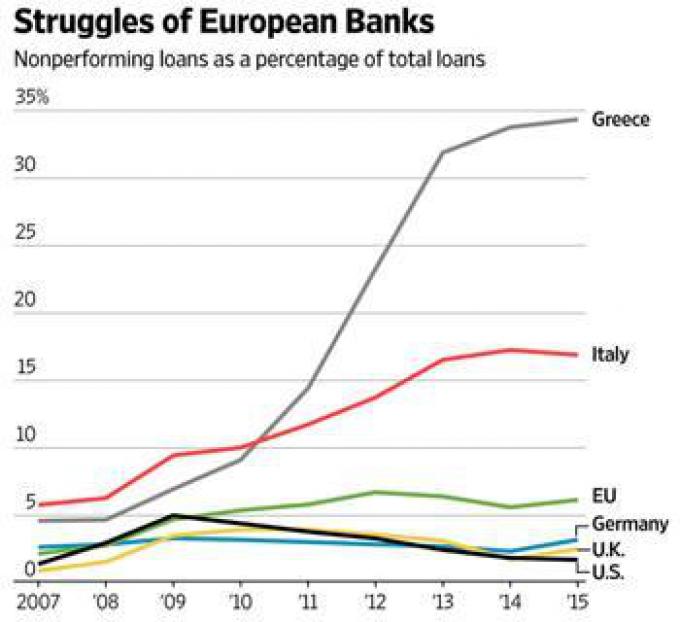

Ας δούμε τώρα ποια σχέση έχουν όλα αυτά με την κρίση των ιταλικών τραπεζών. Προφανώς δεν άλλαξαν ξαφνικά τα δεδομένα του προβλήματος στη βδομάδα ύστερα από το Brexit: τα «κόκκινα» δάνεια των ιταλικών τραπεζών ανέρχονταν στο ιλιγγιώδες ποσό των 360 δισ. ευρώ ήδη πριν το Brexit! Στο σύνολο της Ευρώπης ανέρχονται σε 900 δισ. ευρώ. Και όχι μόνο: η «κραταιά» Deutschebank έχει έκθεση (δηλαδή ανοίγματα από «επενδύσεις») ύψους 150 δισ. ευρώ σε τοξικά προϊόντα στις Αναδυόμενες αγορές. Οι τράπεζες είναι ο βασικός μηχανισμός της χρηματο-οικονομικής «φούσκας» και είναι βουτηγμένες μέχρι το λαιμό σε τεράστια ρίσκα εξαιτίας τέτοιων «ανοιγμάτων».

Αυτό που έκανε τις αγορές «νευρικές» μετά το Brexit, είναι ότι αποδυναμώθηκε η ευρωπαϊκή «πολιτική εγγύηση» ότι τα πράγματα είναι υπό έλεγχο. Αν για να αποτρέψουν το ντόμινο στις αγορές οι κεντρικές «έχωσαν» τεράστια ποσά ρευστότητας, για το πολιτικό «ντόμινο», την πολιτική και θεσμική κρίση και αστάθεια, στην ΕΕ συνολικά αλλά και στις επιμέρους χώρες (την Ιταλία πρώτη και καλύτερη, τις χώρες της Ιβηρικής, αλλά και τη Φινλανδία, τη Δανία, την Ολλανδία κ.λπ.), όχι μόνο δεν έχει βρεθεί το γιατρικό, αλλά ο μηχανισμός που επιδεινώνει την κρίση δουλεύει υπερωρίες.

Σε αυτές τις συνθήκες, το πρόβλημα των ιταλικών και ευρύτερα των ευρωπαϊκών τραπεζών είναι πολύ μεγαλύτερο από ό,τι δείχνει το ύψος των «κόκκινων» δανείων – που πάντως από μόνα τους φτάνουν και περισσεύουν για μια καταστροφική κρίση. Και όσο η πολιτική και θεσμική κρίση θα επιδεινώνεται, θα βγαίνουν από τα τραπεζικά ντουλάπια νέοι «σκελετοί» που θα ανεβάζουν το λογαριασμό σε διαρκώς μεγαλύτερα ύψη.

Όμως, δεν πρόκειται μόνο γι’ αυτό. Από 1/12016 έχει τεθεί σε ισχύ ο κανόνας του bail in για τις τραπεζικές διασώσεις. Αυτό σημαίνει ότι πρώτα πρέπει να κουρευτούν οι μέτοχοι και ομολογιούχοι των τραπεζών που χρειάζονται ανακεφαλαίωση, ύστερα οι καταθέτες και αφού γίνουν όλα αυτά, θα αποφασιστεί αν χρειάζεται και στήριξη με δημόσιο χρήμα… Για να ξορκίσουν τους «δαίμονες» του Brexit και να επιδείξουν «ενότητα διά της αποφασιστικότητας», το Βερολίνο και οι Βρυξέλλες απαιτούν να εφαρμοστούν τα συμφωνηθέντα, δηλαδή να ενεργοποιηθεί το bail in για τις ιταλικές τράπεζες. Προφανώς, αυτό είναι ο συντομότερος δρόμος προς την κόλαση, αλλά αν τα συμφωνηθέντα για την «τραπεζική ένωση» καταστρατηγηθούν, ο κίνδυνος να επιταχυνθεί το «ξήλωμα του πουλόβερ» της ΕΕ είναι άμεσος - μπρος γκρεμός και πίσω ρέμα.

Με τέτοιες περιπλοκές, το ηφαίστειο της κρίσης στις ιταλικές τράπεζες, που απειλεί να συμπαρασύρει συνολικά τις ευρωπαϊκές τράπεζες, σιγοβράζει απειλώντας με έκρηξη πολύ πιο ισχυρή από τις συνηθισμένες του Βεζούβιου.

Και βέβαια, σε μια τέτοια περίπτωση, ύστερα από τις ιταλικές τράπεζες θα πάρουν σειρά οι γερμανικές (με πρώτη και καλύτερη την Deutsche Bank), οι γαλλικές, ασφαλώς οι βρετανικές, οπωσδήποτε οι πορτογαλικές και ισπανικές, αλλά και οι βελγικές, ολλανδικές κ.λπ. Όσο για τις ελληνικές, άρχισε ήδη να γίνεται λόγος για ανάγκη νέας ανακεφαλαίωσης, που βεβαίως θα γίνει με εφαρμογή του bail in…

Υ.Γ. Την Παρασκευή ανακοινώνονται τα αποτελέσματα των ευρωπαϊκών stress tests για 51 συστημικές τράπεζες του χώρου της ΕΕ. Οι τελευταίες πληροφορίες λένε ότι θα ρίξουν τις τράπεζες στα μαλακά και ότι θα «κοπεί» μόνο μία, η ιταλική Monte dei Paschi di Siena – για την οποία ούτως ή άλλως την ετυμηγορία έχουν βγάλει οι αγορές, αφού η μετοχή της κατακρημνίζεται στο χρηματιστήριο έχοντας χάσει το 75% της αξίας της τους τελευταίους μήνες. Η ΕΚΤ θα σπρώξει το πρόβλημα «κάτω από το χαλί», αποδεικνύοντας ότι κανείς δεν θέλει να αναμετρηθεί με το κόστος της λύσης του… Ακόμη κι έτσι όμως, θα μείνει η Monte dei Paschi di Siena, με την οποία «κάτι θα πρέπει να γίνει». Θα παρακολουθήσουμε τις εξελίξεις και θα επανέλθουμε.

«Κόκκινα» δάνεια

(% του συνόλου των δανείων)