Φέτος συμπληρώνονται 10 χρόνια όπου η παγκόσμια κοινότητα ήρθε αντιμέτωπη για πρώτη φορά με την πιο άγρια και καταστροφικότερη χρηματοπιστωτική-καπιταλιστική κρίση, μετά το Κραχ του 1929.

Η κρίση στα αμερικανικά στεγαστικά δάνεια, το “δέσιμο” νομισμάτων με το πανίσχυρο δολάριο αλλά και η κατάρρευση της επενδυτικής τράπεζας Lehman Brothers κυρίως από τοξικά ομόλογα και απόκρυψη οικονομικών στοιχείων σε ισολογισμούς ήταν η αρχή ενός ντόμινο πολιτικών και οικονομικών δραματικών εξελίξεων. Οι ερευνητές είχαν επιστήσει την προσοχή τους στους κινδύνους που προέρχονταν από τη συνύπαρξη της υπερβολικής ρευστότητας, των διαδικασιών παροχής ενυπόθηκων χρηματοδοτήσεων και των παρακινδυνευμένων χρηματοοικονομικών καινοτομιών.

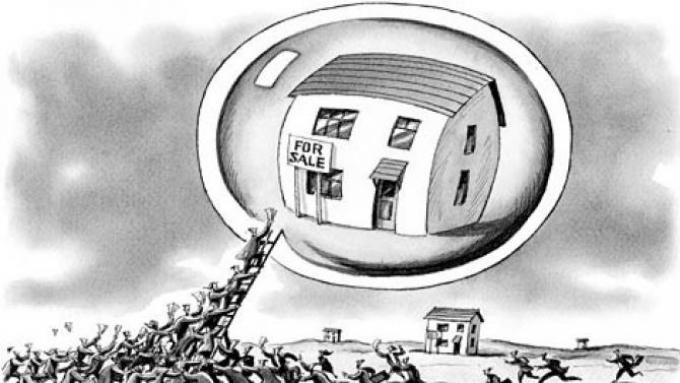

Ας πάρουμε τα πράγματα λίγο από την αρχή μιας και έχει ενδιαφέρον η κρίση που χτύπησε την Ανατολική Ασία την δεκαετία του '90. Το 1985 μέσω της συμφωνίας της Πλάζας οι κυρίαρχες καπιταλιστικές δυνάμεις συμφώνησαν στην ανατίμηση του μάρκου και του γεν, ώστε να ανασυνταχθεί η διαλυμένη αμερικανική βιομηχανία από την μεγάλη άνοδο του δολαρίου εκείνη την εποχή. Λίγα χρόνια αργότερα λοιπόν, η συμφωνία αντιστράφηκε πλήρως ώστε να τονωθούν οι οικονομίες της Ιαπωνίας και της Γερμανίας εξαιτίας της πρώτης της τιμής του δολαρίου. Έτσι όταν το 1995 το δολάριο εκτινάχθηκε οι χώρες που είχαν συνδέσει τα νομίσματα τους με αυτό είδαν το κόστος παραγωγής τους να εκτοξεύεται και την κερδοφορία της βιομηχανίας που πόνταραν να βουλιάζει συνεχώς. Τα νομίσματα τους πήραν την κατιούσα, και όταν οι κυβερνήσεις πήραν την απόφαση να αυξήσουν τα επιτόκια ώστε να μην έχουν φυγή κεφαλαίων οι τράπεζες χρεοκόπησαν και ο βιομηχανικός τομέας μπήκε σε βαθιά ύφεση. Αυτό φυσικά δεν ισχύει μόνο για τις χώρες της Ανατολικής Ασίας. Η Βραζιλία και το Μεξικό είχαν τις ίδιες επιπτώσεις λόγω της εμονής τους να κρατάνε συνδεμένα τα αδύναμα νομίσματα τους με το παντοδύναμο δολάριο. Αποτέλεσμα όταν το δολάριο να εκτινάσεται, να διαλύονται οι οικονομίες τους. Η εκτίναξη του δολαρίου παρόλα αυτά πυροδότησε και μεγάλα προβλήματα στην ίδια την αμερικανική ανταγωνιστικότητα μιας και τα φθηνά προιόντα που παράγονταν στην καθηλωμένη από την κρίση Ανατολική Ασία γείωσαν τις αμερικανικές εξαγωγές (από 12% ετήσιο ποσοστό άγγιξαν το 0.5%). Υπό τον φόβο χρηματοπιστωτικής κρίσης η Αμερικανική Κυβέρνηση προχώρησε σε ένεση ρευστότητας προς τις τράπεζες αλλά και στην προτροπή τους να αυξήσουν τον δανεισμό προς το καταναλωτικό κοινό. Αυτό συνοδεύτηκε από αύξηση της κερδοφορίας και τρομακτική άνοδο των τιμών των μετοχών και φυσικά του χρηματιστηρίου μέσα στο οποίο κινούνται τα πάντα. Φυσικά όλοι γνώριζαν πώς πρόκειται για μια “φούσκα” που απλά δεν έσκασε και μετατέθηκε!

Η παρούσα κρίση λοιπόν που βιώνουμε βάναυσα, έχει τις ρίζες στην μεγαλύτερη στεγαστική “φούσκα” της ιστορίας. Η τρομερή και συνεχής άνοδος των τιμών των ακινήτων στην Αμερική το 2007, “διευκόλυνε” τις τράπεζες που άρχισαν να δανείζουν στους ιδιαίτερα χαμηλής πιστοληπτικής ικανότητας πελάτες τους το 100% της αξίας των ακινήτων, χωρίς φυσικά να ελέγχουν τα εισοδήματα τους. Τα δάνεια αυτά, ήταν δάνεια υψηλού κινδύνου (subrime loans) και υπήρξαν, ώστε οι τράπεζες σε περίπτωση μη αποπληρωμής του δανείου και πτώχευσης, η ρευστοποίηση της υποθήκης (σπίτι) να καλύπτει το κεφάλαιο τους. Οι τράπεζες μάλιστα έφτασαν στο σημείο να χορηγούν δάνεια ακόμη και σε ανέργους χωρίς κανένα περιουσιακό στοιχείο, δημιουργώντας μια νοοτροπία υπερδανεισμού που μόνο αρνητικές επιπτώσεις θα είχε! Προκειμένου το τραπεζικό να αυξάνει ολοένα και περισσότερο τη ρευστότητά του, και κατ’ επέκταση τις δυνατότητες χορήγησης περισσότερων δανείων, άρχισαν να τιτλοποιεί τα ενυπόθηκα δάνεια που είχε χορηγήσει και να δημιουργεί ομόλογα, τα οποία στην συνέχεια πουλούσε. Εφεύρεση λοιπόν του συστήματος αποτελούν και τα γνωστά, στην περίοδο της κρίσης, CDOs. Tα CDOs αποτελούν εγγυήσεις πακέτων δανείων. Oι δανειστές ίδρυαν (για λογιστικούς και φορολογικούς σκοπούς) μια ανεξάρτητη, χρηματοοικονομική οντότητα (offshore), η οποία αγόραζε τα πακεταρισμένα δάνεια και τα μετέτρεπε σε εμπορεύσιμους δομημένους τίτλους (CDO). Με αυτό τον “έξυπνο” τρόπο οι τράπεζες δεν διακρατούσαν τις υποθήκες και τους κινδύνους των subrime loans στα χαρτοφυλάκιά τους, αλλά τις προωθούσαν σε εταιρείες-χρηματιστές, οι οποίοι τις μετέτρεπαν σε ομόλογα CDOs, τα οποία πουλούσαν σε επενδυτές. Επί της ουσίας, ο κίνδυνος αυτός μεταθέτονταν από τους χρηματοπιστωτικούς οργανισμούς που τον γνώριζαν, σε άλλους, που δεν τον γνώριζαν. Πλην όμως της αγοράς ομολόγων, δημιουργήθηκε επίσης μια τεράστια αγορά ασφαλιστήριων συμβολαίων (CDS) για τα CDOs. ∆ηλαδή επρόκειτο για της δημιουργία ενός είδους συμβολαίου ασφάλισης έναντι του πιστωτικού κινδύνου και ρίσκου που είχαν τα CDO. Τα συμβόλαια αυτά αποτελούσαν αντικείμενο αγοραπωλησιών, και μάλιστα χωρίς την ενημέρωση του αρχικού εκδότη των CDO, και ουσιαστικά μετέφεραν τον κίνδυνο μιας μορφής δανεισμού σε άλλη, εκείνη της αγοράς ασφαλίσεων. Συνήθως επρόκειτο για το προϊόν μιας συνεργασίας μεταξύ μιας τράπεζας που μεταβίβαζε τον πιστωτικό κίνδυνο των CDO για ένα χρονικό διάστημα σε μια άλλη, έναντι μιας συμφωνημένης ετήσιας αμοιβής, ανάλογης με το ύψος αυτού του κινδύνου. Τα CDS αποτελούν δηλαδή ένα είδος στοιχήματος ότι κάποιος (κράτος, εταιρεία, οργανισμός) θα πτωχεύσει. Οι κάτοχοι δηλαδή τέτοιων παραγώγων ποντάρουν σε μια αρνητική κατάσταση ύφεσης ή και πιθανής πτώχευσης και κατάρρευσης! Τρανό παράδειγμα αποτελεί τον Μάρτιο του '11 το περίφημο PSI (κούρεμα ελληνικού χρέους) όπου όταν το ελληνικό δημόσιο πτώχευσε, η αξία των CDS για τα ελληνικά ομόλογα εκτοξεύθηκε με αποτέλεσμα οι κάτοχοι αυτών να πλουτίσουν...! Με την πρώτη λοιπόν των τιμών των ακινήτων στις ΗΠΑ, οι πτωχεύσεις αυξήθηκαν, και αυτό άρχισε να “χτυπάει” τα χαμηλά στρώματα των επενδυτών των CDO. Τα περισσότερα από αυτά ήταν κερδοσκοπικά funds που τους ενδιέφερε να μπουν εισαχθούν στον κτηματομεσιτικο τομέα και να αναλαμβάνουν μεγάλα ρίσκα. Αυτή είναι και άλλωστε η βασική τους επιδίωξη. Οι τράπεζες λοιπόν φοβούμενες ενδεχόμενες ζημιές και κρίση της πιστοληπτικής τους ικανότητας, άρχισαν να κλείνουν την στρόφιγγα της ρευστότητας και των διευκολύνσεων προς τα funds ώστε να αγοράζουν CDO. Η κατακόρυφη αλλά και απότομη πτώση των ονομαστικών αξιών των κατοικιών ήταν όμοια με εκείνη του 1929. Τα CDO άρχισαν να χάνουν την αξία τους και να κατρακυλούν. Ανάλογη πορεία ακολούθησαν και οι τράπεζες που παραδέχθηκαν τις υψηλές ζημιές τους. Αφού δεν μπορούσε να παραχθεί πλέον χρήμα, στην αγορά εκδηλώθηκε μεγάλη έλλειψη ρευστότητας. Η «μόλυνση» όλων των δραστηριοτήτων των τραπεζών από τα «τοξικά ομόλογα» καθιστούσε εξαιρετικά δύσκολη την εκτίμηση του ρίσκου στο οποίο αυτές είχαν εκτεθεί. Αφού δεν ήταν βέβαιες για τη δική τους κατάσταση, λογικό ήταν να είναι δύσπιστες σχετικά με την έκθεση σε κινδύνους των άλλων τραπεζών. Η μεγαλύτερη μερίδα του αναπτυγμένου κόσμου βρίσκονταν σε φάση οικονομικής καθίζησης εξαιτίας της πιστωτικής στενότητας και της εκτόξευσης της τιμής του μαύρου χρυσού. Η παγκόσμια οικονομική συρρίκνωση οδήγησε σε μείωση της κατανάλωσης και μια τεράστια απώλεια θέσεων εργασίας.

Ο πολιτικός κόσμος τότε καλέσθηκε να πάρει δραστικά μέτρα ώστε να σώσει το τραπεζικό σύστημα από την ολική καταστροφή. Η Ουάσινγκτον και ο Λευκός Οίκος ξεκαθάρισαν άμεσα πως δεν θα στηρίξουν με κρατικό χρήμα την διάσωση της τέταρτης μεγαλύτερης επενδυτικής τράπεζας των ΗΠΑ, Lehman Brothers που είχε την μεγαλύτερη έκθεση σε “τοξικά ομόλογα” με αποτέλεσμα το χρηματιστήριο της Wall Street να βουλιάξει, όπως και όλα τα υπόλοιπα παγκοσμίως. Κανένας υποψήφιος μνηστήρας δεν θέλησε να σώσει την Lehman με χρέη 613 δις δολ. Να τονίσουμε πως η Lehman ήταν η μεγαλύτερη ανάδοχος τίτλων συνδεδεμένων με στεγαστικά δάνεια υψηλού κινδύνου (subprime loans), που ήταν η αρχή του κακού της πιστωτικής κρίσης. Η Αμερικανική Κεντρική Τράπεζα και το Υπουργείο Οικονομικών εθνικοποίησαν πιστωτικά ιδρύματα, ανέλαβαν τον πλήρη έλεγχο της μεγαλύτερης ασφαλιστικής εταιρείας του κόσμου, της AIG η οποία κατέρευσε από την κατοχή τοξικών CDO και δεσμεύτηκε να αναλάβει τοξικά ομόλογα και τίτλους αξίας 700 δις δολ. Οι Goldman Sachs και Morgan Stanley έγιναν οι ίδιες εμπορικές τράπεζες. Με την αναφορά μου όμως στην Goldman Sachs ανοίγει άλλος ένας μεγάλος φαύλος κύκλος. Σε όλες τις κυβερνήσεις των ΗΠΑ υπάρχει τουλάχιστον ένας άνθρωπος της συγκεκριμένης τράπεζας στα ανώτατα κλιμάκια. Ακόμα και στην κυβέρνηση Τραμπ δεσπόζουν τρία άτομα με σημαντικό παρελθόν και δράσεις στην GS. (Ο Ντόναλντ Τραμπ είχε διατυπώσει προεκλογικά πως δεν θα ακολουθήσει την φιλοσοφία ένταξης ανθρώπων της GS στο επιτελείο του!) 1)Ο Γκάρι Κον, δεύτερος στην ιεραρχία του επιχειρηματικού ομίλου, είναι ο επικεφαλής του Οικονομικού Συμβουλίου του Λευκού Οίκου .2) Ο Στίβεν Μνούτσιν, ένας γνωστός επενδυτής με 17ετή θητεία στην τράπεζα, και είναι ο νέος υπουργός Οικονομικών. 3) Αλλά και ο Στιβ Μπάνον, σύμβουλος του Τραμπ και μέλος του Συμβουλίου Εθνικής Ασφαλείας, υπήρξε άνθρωπος της τράπεζας. Όλες οι κυβερνήσεις των ΗΠΑ στελεχώνονταν και θα συνεχίσουν υπό αυτό το πρίσμα να στελεχώνονται από ανθρώπους με ένα “μαύρο” παρελθόν στο αρχηγείο της GS. Είναι κάτι το αναπόφευκτο. Ίσως το περιοδικό Rolling Stone να είχε δώσει τον καταλληλότερο χαρακτηρισμό στην GS που την περιέγραφε ως ένα “γιγάντιο καλαμάρι κουλουριασμένο γύρω από την ανθρωπότητα, που αφήνει το ανεξίτηλο ίχνος του σε οτιδήποτε έχει το άρωμα χρήματος”. Τα περσινά κέρδη της τράπεζας αυξήθηκαν κατά 22% σε σχέση με την προηγούμενη χρονιά (φτάνοντας τα 7,4 δισεκατομμύρια δολάρια). Η GS δεν είναι μια απλή τράπεζα, αλλά ένας σύμβουλος επιχειρήσεων και κρατών. Ένα περίεργο μείγμα μεταξύ τραπεζικού συστήματος, κυβερνήσεων και διεθνών οργανισμών. Μέσω αυτής και άλλων (JP Morgan, Gazprom με ενεργειακά συμφέροντα σε όλο τον κόσμο) τσουλάει το καπιταλιτικό τρένο που στηρίζεται στις ράγες της αδιαφάνιας, την διαπλοκής και ένος τεράστιου στρατού τραπεζιτών και πολιτικών που κερδοσκοπούν όταν λαοί του κόσμου γίνονται έρμαια στις άγριες διαθέσεις τους. Η GS βέβαια ξεχωρίζει γιατί είναι πάνω από κυβερνήσεις και επιχειρήσεις, μιας και κατεθύνει αγορές κινώντας τα νήματα μέσω συστημάτων διαπλοκής και διαφθοράς, δημιουργεί τεχνητές κρίσεις και ωθεί έμμεσα κράτη σε πολέμους ώστε ο κλάδος της πολεμικής βιομηχανίας να κερδοφορεί. Oι κατηγορίες που δέχθηκε στα πρώτα χρόνια της κρίσης ήταν πολύ βαριές. Συγκεκριμένα από το 2007 άρχισε να εξαπατά τους πελάτες της πουλώντας τους CDΟ, αποκρύπτοντας τους ότι η ίδια με τη συνδρομή του διαχειριστή αντισταθμιστικών κεφαλαίων (funds) Τζον Πόλσον στοιχημάτιζε ταυτόχρονα στην κατάρρευσή τους. Η GS δηλαδή κατηγορήθηκε ότι πουλούσε σε πελάτες της ομόλογα στα οποία η ίδια είχε στοιχηματίσει και είχε συμφέρον να καταρρεύσουν. “Ο θάνατος σου η ζωή μου” μπροστά στο βωμό του χρήματος!

Παρόλα αυτά oι κρίσεις δεν επηρεάζουν μόνο τα πραγματικά οικονομικά μεγέθη (απασχόληση, ανεργία, επενδύσεις, κατανάλωση, οικ. δείκτες) αλλά και τα ανθρώπινα ψυχικά χαρακτηριστικά και αντανακλαστικά. Στην Αμερική η τελευταία τρομερή ύφεση και οι εξώσεις του κόσμου από τα σπίτια τους, οδήγησε σε αύξηση των αυτοκτονιών. Η αγριότητα, η τάση σταθεροποίησης αλλά και άρνηση αμφισβήτησης του καπιταλισμού των τελευταίων ετών αλλά και το πολιτικό αδιέξοδο που διαφαίνεται σε πολλές χώρες (Γερμανία-η πρωτοκαθεδρία της Μέρκελ αμφισβητείτε έντονα, Γαλλία-συνέχιση της κρίσης και περαιτέρω φτωχοποίηση των κατώτερων λαϊκών στρωμάτων υπό τον Μακρόν (ο ακροδεξιός χώρος της Λεπέν καραδοκεί), Ισπανία-ανεξαρτοποίηση Βαρκελώνης και συνέχιση του καπιταλιστικού μοντέλου παραγωγής) κάνουν αναγκαία όσο ποτέ την δημιουργία αντιστάσεων, και ενός φωτεινού ιδεώδους στον κόσμο της εργασίας που θα πρέπει να μάθει να μάχεται συνεχώς και να απαιτεί-διεκδικεί όλο και περισσότερα από την “ συνολική πίτα”. Κρίση σημαίνει μεγαλύτερη δυστυχία, φτώχια και εξαθλίωση για την εργατική τάξη, και την νεολαία. Ρατσιστικά και ακροδεξιά παραληρήματα, κοινωνικά χάσματα, ανταγωνισμό και εν τέλει πόλεμοι. Πόλεμοι που διαμορφώνονται σε ένα παγκοσμιοποιημένο πλαίσιο τρομοκρατίας και στρατιωτικών επιθέσεων. Ο δρόμος της Αριστεράς και των εργατών απέναντι σε όλα αυτά είναι η αντίσταση σε εθνικό και διεθνές επίπεδο, η συλλογική δράση ενάντια στον καπιταλισμό τον φασισμό και τον πόλεμο. Η οργάνωση των εργατικών αγώνων και η ενότητα των δυνάμεων που αναφέρονται στην εργατική τάξη και στην ανατροπή του συστήματος. Ο καπιταλιστικός τρόπος παραγωγής δεν έχει όρια, και δεν έχει εξαιτίας της όξυνσης των ανταγωνισμών αλλά και της συνεχούς τάσης κερδοφορίας και υπερσυσσώρευσης πλούτου των τραπεζών και των καπιταλιστών.

Μονόδρομος η συλλογική πάλη για την διαμόρφωση κοινωνιών χωρίς εκμετάλλευση και αφεντικά. Κοινωνίες δομημένες στις ανθρώπινες ανάγκες.