Καμιά νεοκεϋνσιανή οικονομική πολιτική, καμιά νομισματική επέκταση ή πιστωτική χαλάρωση δεν πρόκειται, όχι απλώς να επιλύσει το πρόβλημα της καπιταλιστικής κρίσης, αλλά ούτε καν να αποτρέψει για σημαντικό χρόνο νέες εκρηκτικές εκδηλώσεις της.

Καπιταλιστική κρίση: η μεγάλη (άμεση) εικόνα

Οι εξελίξεις του τελευταίου διμήνου, τουλάχιστον, έχουν κάνει δύσκολη την υλοποίηση της υποχρέωσής μας να αναστοχαζόμαστε διαρκώς όσα πράττουμε και να τα εντάσσουμε στο ευρύτερο συγκείμενο. Από Γιούρογκρουπ σε Γιούρογκρουπ, με δεδομένες και ασφυκτικές τις συγκυρίες που αντιμετωπίζει ο ΣΥΡΙΖΑ, με πιεστική όσο δεν παίρνει την πολιτική και οικονομική καθημερινότητα, δεν προλαβαίνουμε να επερωτήσουμε, με ευρύτερους όρους, το σχέδιο και την πρακτική μας.

Νομίζω, λοιπόν, πως το κείμενο του μαρξιστή οικονομολόγου Μάικλ Ρόμπερτς, που ακολουθεί, μπορεί να μας βοηθήσει πολύ σε αυτήν την κατεύθυνση. Όντας, μάλιστα, τόσο σύντομο, είναι άμεσα αξιοποιήσιμο για πολιτική χρήση.

Ο Ρόμπερτς ισχυρίζεται μερικά πολύ ενδιαφέροντα πράγματα:

Πρώτον, ότι η κρίση που ξέσπασε το 2008 όχι μόνο συνεχίζεται, αλλά ότι υπάρχουν και ισχυρότατες ενδείξεις πως κατευθύνεται σε ένα δεύτερο επεισόδιο έξαρσης, ίσως πολύ σύντομα.

Δεύτερον, ότι το γεγονός πως ο παγκόσμιος καπιταλισμός κολυμπάει κυριολεκτικά στο χρήμα δεν είναι απόδειξη επίλυσης των προβλημάτων που ανέδειξε η κρίση, αλλά το ακριβώς αντίθετο: ο καλύτερος δείκτης του κύριου προβλήματος που συνιστά η υπερσυσσώρευση κεφαλαίου.

Τρίτον, ότι η πλήρης αποτυχία εκκαθάρισης των μη επαρκώς κερδοφόρων κεφαλαίων, η αδυναμία δηλαδή να προχωρήσει η αναγκαία καταστροφή κεφαλαίου, κάνει μονόδρομο την «ανάπτυξη» μέσα από διαδοχικές φούσκες, που επαναλαμβάνουν το σενάριο που οδήγησε στο 2008. Ισχυρή απόδειξη γι' αυτό είναι ότι οι επενδύσεις στην παραγωγή –στο μη-χρηματοπιστωτικό τομέα– βρίσκονται πολύ μακριά από ένα ικανοποιητικό για το σύστημα επίπεδο.

Τέταρτον, ότι υπό αυτές τις συνθήκες, καμιά νεοκεϋνσιανή οικονομική πολιτική, καμιά νομισματική επέκταση ή πιστωτική χαλάρωση δεν πρόκειται, όχι απλώς να επιλύσει το πρόβλημα της καπιταλιστικής κρίσης, αλλά ούτε καν να αποτρέψει για σημαντικό χρόνο νέες εκρηκτικές εκδηλώσεις της.

Αν είναι έτσι, μπορούμε νομίζω να καταλάβουμε πόσο αυτό επηρεάζει και τα άμεσα δικά μας ζητήματα. Πόσο, για παράδειγμα, συγκρουσιακή επιλογή συνιστά ακόμη και η πιο ήπια αμφισβήτηση της λιτότητας, σε ένα περιβάλλον όπου η αύξηση της εργασιακής εκμετάλλευσης είναι η μόνη διέξοδος του κεφαλαίου. Ή πόσο σοβαρά θα σκεφτεί, εν τέλει, το Grexit οποιοσδήποτε από τους σκληρούς της Ευρωζώνης –και όχι μόνο–, όταν μετριοπαθείς προβλέψεις, τύπου Eichengreen, το αντιλαμβάνονται ως LehmanBrothers στο τετράγωνο. Ή πόσο μια εν γένει κατάσταση ρήξης στη «διαπραγμάτευση» θα πρέπει να αποδραματοποιηθεί από μέρους μας, μέσα στα συγκεκριμένα συμφραζόμενα…

Χρήστος Λάσκος

***

Μια πλασματική έκρηξη, του Μάικλ Ρόμπερτς

Στο τέλος Φεβρουαρίου, ο δείκτης S&P 500 (που περιλαμβάνει τις 500 μεγαλύτερες εταιρείες του αμερικανικού χρηματιστηρίου) έκλεισε ψηλότερα από ποτέ, ενώ ο δείκτηςNasdaq (που περιλαμβάνει τις εταιρείες υψηλής τεχνολογίας) ανέβηκε, έστω και για λίγο, πάνω από τις 5.000 μονάδες, στο επίπεδο δηλαδή που είχε βρεθεί μόνο κατά τη διάρκεια της φούσκας των “dot.com” την προηγούμενη δεκαετία.

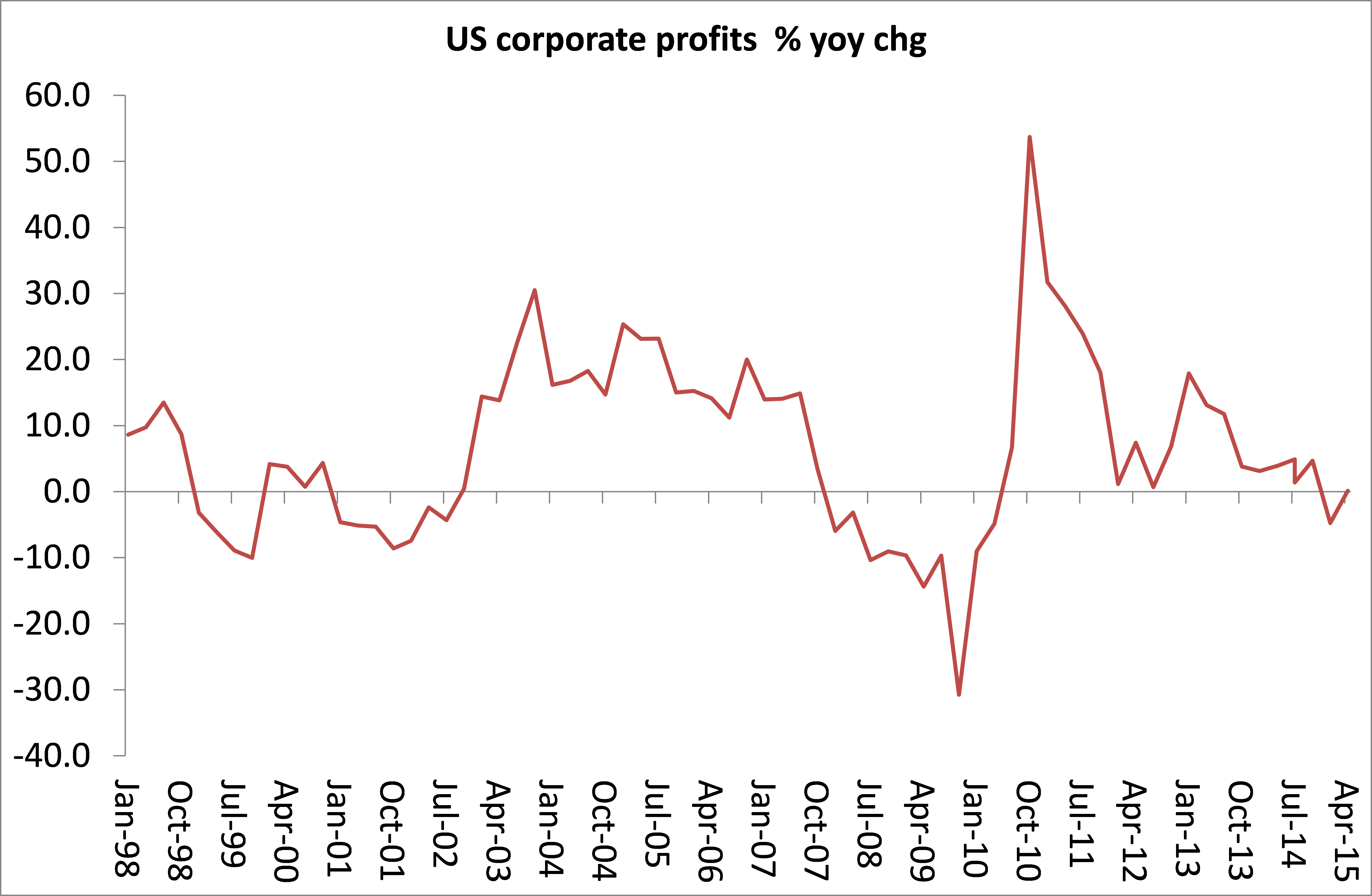

Αλλά, έξι χρόνια μετά την ξέφρενη πορεία του S&P 500, που κατέληξε σε μια άνοδο 250% (συνυπολογίζοντας την επανεπένδυση των μερισμάτων), ίσως να είμαστε πολύ κοντά στο τέλος της χρηματιστηριακής κούρσας. Τα κέρδη των αμερικανικών εταιρειών αναμένεται να μειωθούν επί δύο συνεχόμενα τρίμηνα, για πρώτη φορά τα τελευταία έξι χρόνια. Η τελευταία φορά που συνέβη αυτό ήταν ως συνέπεια της οικονομικής κρίσης.

Τα κέρδη των πολυεθνικών εταιρειών του S&P 500 που έχουν σημαντικά διεθνοποιημένες λειτουργίες υφίστανται τώρα πίεση από την ιστορικά υψηλή ισοτιμία του δολαρίου, και αυτό έχει ως αποτέλεσμα χαμηλότερα έσοδα από το εξωτερικό. Επιπλέον, οι εταιρείες ενέργειας δέχτηκαν ισχυρό χτύπημα στα κέρδη τους από την πτώση, κατά 50%, της τιμής του πετρελαίου από το καλοκαίρι και μετά. Η αποσυμπίεση των τιμών καυσίμων και ενέργειας μπορεί να βοήθησε λίγο τους καταναλωτές. Όμως για την κερδοφορία των πολυεθνικών ενέργειας επρόκειτο για πολύ άσχημα μαντάτα.

Οι οικονομικοί αναλυτές προβλέπουν μείωση 4,6% στα κέρδη των S&P 500 για το πρώτο τρίμηνο του 2015 σε σχέση με το ίδιο διάστημα πέρυσι, ενώ για το δεύτερο τρίμηνο προβλέπεται μείωση 1,5%. Αν η πρόβλεψη επαληθευτεί, θα είναι η πρώτη φορά που θα σημειωθεί μείωση για δύο συνεχόμενα τρίμηνα από το β' και γ' τρίμηνο του 2009, στο μέσο της Μεγάλης Ύφεσης.

Και δεν είναι μόνο η ενέργεια. Οι επιχειρήσεις κοινής ωφέλειας, πρώτων υλών, τηλεπικοινωνιών, βασικών καταναλωτικών αγαθών και πληροφορικής προβλέπεται να σημειώσουν αρνητική αύξηση κερδών για το α' τρίμηνο σε σχέση με το αντίστοιχο περυσινό. Από τις αρχές της δεκαετίας του 1990, οι μόνες περιπτώσεις που τα κέρδη ανά μετοχή έπεσαν στις ΗΠΑ ήταν στις απαρχές των κρίσεων της περασμένης δεκαετίας, από το 2000 στο 2002 και από το 2007 στο 2009.

Και δεν είναι μόνο τα κέρδη των κορυφαίων επιχειρήσεων που αναμένεται να μειωθούν. Το ίδιο φαινόμενο παρατηρείται σε ολόκληρο τον αμερικανικό επιχειρηματικό τομέα.

Ολοένα και περισσότερο, η χρηματιστηριακή αγορά υποστηρίχθηκε με πιστωτική ένεση δισεκατομμυρίων από την Ομοσπονδιακή Τράπεζα των ΗΠΑ. Οι επιχειρήσεις εντός και εκτός χρηματοπιστωτικού τομέα πλημμύρισαν στα μετρητά χάρη στην έκδοση εταιρικών ομολόγων σε εξαιρετικά χαμηλά επιτόκια. Αυτά τα χρήματα επανεπενδύθηκαν στο χρηματιστήριο για να αποπληρωθούν μερίσματα και να ξαναγοραστούν μετοχές, ώστε να ενθαρρυνθούν άλλοι να αγοράσουν μετοχές. Μόνο ένα μικρό ποσοστό επενδύθηκε σε νέα τεχνολογία και θέσεις εργασίας (βλ. εδώ).

Τα κέρδη επίσης διατηρήθηκαν σε τεχνητά υψηλά επίπεδα λόγω των σημαντικών φορολογικών μειώσεων και εξαιρέσεων. Για παράδειγμα, η επενδυτική εταιρεία του Ουόρεν Μπάφετ, η Berkshire Hathaway, κατάφερε να αναβάλει φόρους ύψους 62 δισ. δολαρίων, δηλαδή φόρους οκτώ ετών, διότι αγόρασε επιχειρήσεις έντασης κεφαλαίου όπως σιδηροδρομικές και ενεργειακές ΔΕΚΟ. Αυτή η αναβολή άφησε στην εταιρεία ακόμα περισσότερα κεφάλαια για να επενδύσει στο χρηματιστήριο. Η μονάδα ενέργειας της Berkshire παίρνει φορολογικές πιστώσεις για την παραγωγή ενέργειας από ανανεώσιμες πηγές –258 εκατ. το 2014 από ανεμογεννήτριες και 913 εκατ. τη διετία 2012 - 2013 γιατί εγκαινίασε νέα εργοστάσια παραγωγής ηλιακής ενέργειας. Πρόκειται για δανεισμό μηδενικού επιτοκίου που, χάρη στη φιλοεπιχειρηματική μας κυβέρνηση, επιδοτούν οι φορολογούμενοι.

Ωστόσο, όπως έχω γράψει ήδη παλιότερα (βλ. εδώ), οι ημέρες του χαμηλότοκου δανεισμού και της επενδυτικής κερδοσκοπίας πρόκειται να τελειώσουν πολύ σύντομα. Φαίνεται πως η Ομοσπονδιακή Τράπεζα θα αρχίσει να ανεβάζει τα βασικά επιτόκια από το καλοκαίρι κιόλας, οδηγώντας σε αύξηση τα επιτόκια τόσο των στεγαστικών όσο και των επιχειρηματικών δανείων. Αυτό θα μπορούσε να πυροδοτήσει σημαντική πτώση τιμών των μετοχών, ακόμα και να γίνει η αιτία νέας ύφεσης.

Υπήρξε μια στιγμή κατά τη διάρκεια της Μεγάλης Ύφεσης, το 1937, που οι αμερικανικές αρχές νόμισαν ότι η οικονομική κάμψη είχε τελειώσει και πως ήταν ώρα να επαναφέρουν τα επιτόκια στις "κανονικές" τους τιμές. Με το που το έκαναν αυτό, η οικονομία ξανάπεσε αμέσως σε ύφεση, η οποία ξεπεράστηκε μόνο με την είσοδο των ΗΠΑ στον πόλεμο, το 1941. Η πραγματικότητα λοιπόν ήταν πως η κερδοφορία του κεφαλαίου και των επενδύσεων δεν είχε ανακάμψει και η αύξηση του κόστους δανεισμού έκανε την οικονομία να ξανακυλήσει.

Αλλά γιατί να το κάνει αυτό η Ομοσπονδιακή Τράπεζα αν υπάρχει τέτοιος κίνδυνος; Ακριβώς επειδή θέλει να παγώσει λίγο την κερδοσκοπική αγορά μετοχών και ομολόγων και, ακόμα περισσότερο, προκειμένου να αποφύγει μια απότομη αύξηση των μισθών που θα μπορούσε να συμπιέσει τα κέρδη, καθώς η αγορά εργασίας συρρικνώνεται.

Αν η Ομοσπονδιακή Τράπεζα προχωρήσει σε μια τέτοια κίνηση μέσα στη χρονιά, αφενός θα ξεσκεπάσει πόσο πολύ έχει αναπτυχθεί, στις ΗΠΑ και αλλού, το πλασματικό κεφάλαιο, όπως αποκαλούσε ο Μαρξ τις επενδύσεις σε μετοχές και ομόλογα. Αφετέρου, θα το εξανεμίσει.

Πηγή: Ιστολόγιο του Μάικλ Ρόμπερτς

Μετάφραση: Δημήτρης Ιωάννου